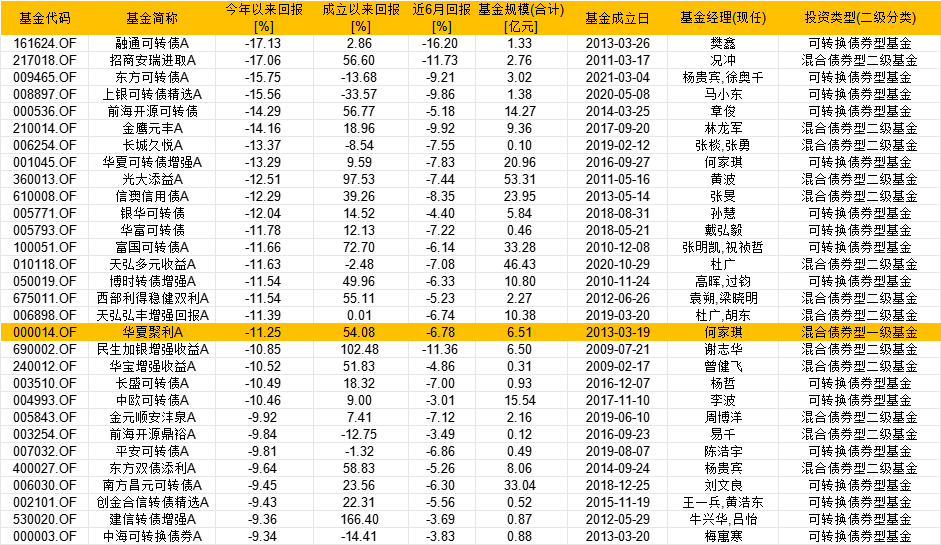

9月2日,以“攻守兼备”著称的可转债开始遭遇“量价齐跌”引起市场关注。统计显示,截止2024年8月30日,31只债券基金跌超9.34%,最惨跌17%;其中可转债基金占了52%、混合债券二级基金占了45%,大部分资金均投资于可转债,少部分资金投资于股票。

债券基金黑榜TOP32中前5中四只可转债产品 融通可转债A年内回报-17.13%垫底

债券基金年内最惨跌超7%,其中,樊鑫管理的融通可转债A年内回报17.13%垫底,杨贵宾,徐奥千管理的东方可转债A年内回报-15.75%,马小东管理的上银可转债精选A年内回报-15.56%,章俊管理的前海开源可转债年内回报-14.29%在债券基金黑榜TOP40中居前,四只产品均大幅跑输业绩比较基准。其中值得注意的是,前海开源可转债2024-07-19基金经理变更,由易千、林汉耀变更为章俊。

融通基金樊鑫在半年报中表示2024年上半年,国内经济仍处于弱修复过程中,经济结构分化仍然较大,各类资产也延续前期的运行趋势。但区别于2023年,市场对国内基本面的分歧并不大,资金情况逐步成为影响市场走势的核心因素。对于股票市场,上半年也曾阶段性因增量资金流入而反弹,但由于总体增量资金有限,上半年走势总体偏弱。风格上,大小盘风格切换,大盘股显著好于小盘股,方向上,红利资源类持续占优,出口链和成长方向存在阶段性交易机会,顺周期的地产消费表现偏弱。对于转债市场,5月中旬之前该类资产的涨跌不对称性开始体现,以保险为代表的增量资金持续净流入,表现总体偏强,但5月中旬之后,信用风险和退市风险的担忧显著上升,部分标的面临较大出库压力,转债市场甚至出现踩踏效应。融通可转债基金权益部分,以结构调整为主,但由于市场轮动较快,总体效果一般,对组合收益形成拖累。可转债部分,持仓集中在内部研究看好的个券中,但由于以中高价转债为主,导致在市场调整的过程中并不占优。

杨贵宾,徐奥千表示,我们在2024年一季度保持了成长类权益类资产的较高配置比例,但由于市场风险偏好的明显降低,使得一季度收益率表现较差。考虑到较低的市场风险偏好,二季度将部分成长类标的切换至短期基本面较为明确且估值较低的标的,例如符合国内设备更新以及大周期向上较为明确的机械板块细分标的,同时增加了稳健性金融转债,整体来看二季度将整个组合的波动性进行了降低。

混合债券二级基金招商安瑞进取年内回报-17.06% 受“可转债”影响较大

混合债券二级基金况冲管理的招商安瑞进取年内回报-17.06%,林龙军管理的金鹰元丰A年内回报-14.16%,张棪,张勇管理的长城久悦A年内回报-12.37%,年内三只产品均大幅跑输业绩比较基准。

况冲在2024年半年报中百世,回顾2024年上半年的基金操作,我们严格遵照基金合同的相关约定,按照既定的投资流程进行了规范运作。作为一只进取型债券基金,在基金合同约定的范围内,本基金的大部分资金均投资于可转债,少部分资金投资于股票。在转债投资方面,继续看好新材料、高端制造等代表未来产业趋势的行业;在处于景气度底部的医药行业进行了一些布局,继续看好能够走向全球的龙头企业。今年因为大量的转债进入回售期,叠加权益市场较弱,将会是转债下修的大年,也是中长期布局转债的好时机。在6月份转债剧烈波动的时候,进一步提升了组合的持仓集中度,也一定程度上提升了组合的杠杆率。

股票投资方面,在震荡过程中积极寻找个股机会,对组合适度分散、动态调整、优化配置结构,持续关注估值和成长性匹配度较好的优质公司。此时正是从中长期视角发掘并配置一些竞争优势明确、未来空间较大的投资机会的好时机。在这样剧烈变化的市场中,坚持自下而上的投资框架,继续持有军工、新质生产力及一些代表中国全球竞争优势的领域。

林龙军在2024半年报中表示,整体上,组合权益类资产的配置聚焦高质量发展的产业方向,包括AI赋能的新科技周期、以手机为代表的消费电子需求复苏以及国产科技生态的建设。对于部分存在困境反转预期的行业,例如新能源、军工等,磨底的时间比我们预期的要更长,虽然组合通过可转债参与以上行业的配置,但对组合仍有一定的负贡献。资本市场的表现也反映了中长期的谨慎预期,尤其体现在流动性不断收缩的风险中。

张棪,张勇在2024半年报中表示,2024年上半年,债券市场呈现牛市特征,各期限收益率显著下行。具体来看,2024年1月份,市场对于降准降息预期充分,宽松预期下长端利率债收益率快速下行,短端利率表现弱于长端,收益率曲线形态走平。2月份在权益市场走弱背景下,收益率曲线整体向下平移,超长端利率债表现相对更优。进入3月份后,市场进入震荡回调,全月来看,收益率曲线表现平稳。4月末市场出现短暂回调。在6月下旬,各期限收益率都下行至历史极低水平。信用债方面,收益率波动与国债类似,半年末信用利差压缩至历史极低水平。转债市场跟随权益市场波动,整体呈现先扬后抑的走势。

何家琪管理的华夏聚利A年内回报--11.25%,跑输业绩比较基准

值得注意的是,年内债券基金黑榜TOP32中,有一只混合债券型一级基金——何家琪管理的华夏聚利A年内回报--11.25%,跑输业绩比较基准(一年期定期存款利率(税后)+1.2%)。

何家琪在2024年半年报中表示,市场方面,上半年债券到期收益率持续下行,尤其在二季度取消银行手工补息等政策后,金融脱媒的现象有所加剧,表外理财以及公募债券基金规模扩张明显,短期增加了对安全资产的需求,导致收益率曲线进一步平坦化,信用利差也压缩到极致。权益市场上半年在极低的风险偏好以及较弱的企业盈利预期下总体表现不佳,总的来看上半年市场风格延续了去年四季度以来的红利资产占优的格局,此外一些业绩持续超预期且估值相对合理的板块例如电力设备、消费电子、PCB等也有一定的表现。可转债市场同样表现低迷,除了权益市场本身处于弱势之外,上半年可转债市场也遇到了一定的信用和退市风险,导致市场的尾部风险被放大。报告期内,组合维持了信用债仓位,对利率债进行了波段操作,在维持含权仓位的同时对持仓结构进行了优化。

有今年业绩表现较好基金经理表示,展望下半年,预计国内经济基本面将延续温和复苏的态势,外部环境对于国内货币政策的制约会逐步减轻,国内货币政策及财政政策预计会进一步发力,为经济持续回升向好和高质量发展营造良好的货币金融环境,保证全年经济增长目标的顺利完成。组合投资策略上继续保持积极,同时密切关注债券供给节奏、市场风险偏好、资金利率、国际形势等方面的变化,灵活调整策略。

还没有评论,来说两句吧...