来源:每日财报

作者:仲宇

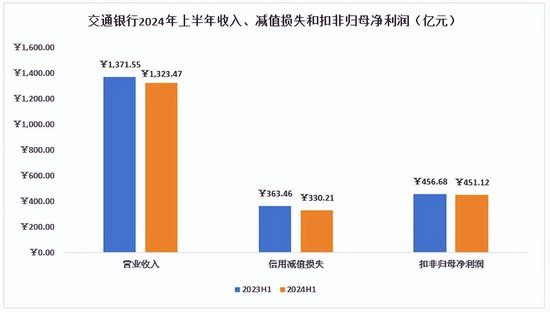

2024年上半年,营业收入同比下滑3.51%,扣非归母净利润同比下滑1.22%,这是交通银行2007年在A股上市以来继2020H1的第二次半年度利润下滑,也是首度出现收入与利润双减的业绩表现。

虽然在行业承压之下业绩表现不如人意,但交行基本面质量的提升及未来的成长能力是值得称赞和期待的。

非息业务拖累致营收下滑

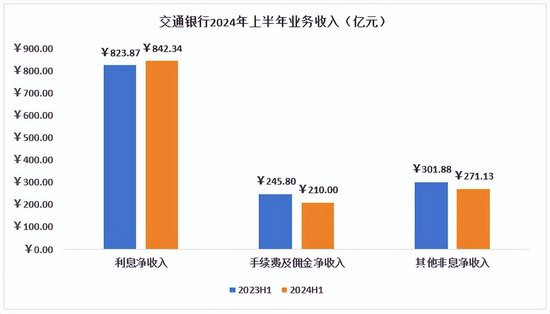

交通银行于1987年4月重建后对外营业,为国内第一家全国性国有股份制商业银行,于2023年入选全球系统重要银行,发挥着服务实体经济主力军和维护金融稳定压仓石的作用。2024年上半年,交通银行总营收为1323.47亿元,同比下滑3.51%,其中利息净收入同比增长2.24%至842.34亿元,而非息业务净收入同比下滑12.15%至481.13亿元拖累整体业绩,非息业务不利的影响主要来自于宏观及政策方面。

1、规模边际质量提升抵抗利差收窄,利息业务净收入增长难得。根据财报显示,交通银行2024年上半年利息净收入为842.34亿元,同比增长2.24%,为国有大行中增速最高,主要在于交行致力于推进高质量发展带来整体规模增长边际效益提升。

具体表现在上半年:

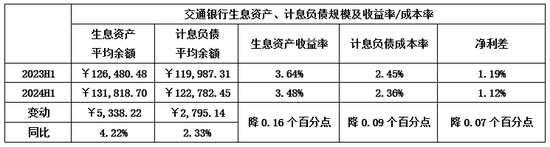

(1)交通银行生息资产同比提升4.22%至13.18万亿元,占资产比重同比提升1.37个百分点至92.96%,规模增长为交行带来112.57亿元增量收入,但由于宏观利率下行及让利于实体等多重影响导致生息资产收益率同比下降0.16个百分点至3.48%,由此导致减收116.25亿元,对利率更敏感导致上半年利息收入同比下降0.16%至2280.38亿元;

(2)交通银行计息负债同比提升2.33%至12.28万亿元,规模增长导致利息支出增加33.32亿元,但成本管控下计息负债成本率同比下降0.09个百分点至2.36%,抵消规模增加的支出外节余支出22.15亿元,使得交行利息支出同比下降1.52%至1438.04亿元;

(3)整体上看,交行上半年净利差同比收窄0.07个百分点至1.12%,虽受宏观及政策影响导致收入端承压,但成本压缩得力反而促进利息净收入录得增长,在全行业承压的大背景下实属难得。

2、外部因素干扰,非息业务承压拖累整体业绩。根据财报显示,交通银行2024年上半年非利息净收入共481.13亿元,同比减少12.15%。

具体体现在:

(1)“手续费及佣金净收入”同比减少14.56%或35.8亿元至210亿元,一方面因信用卡加强风险管理清退减少19.78亿元,另一方面则因保险行业“报行合一”政策和整体投资环境低迷导致的代理类收入减少13.9亿元;

(2)“其他非息净收入”同比减少10.19%或30.75亿元至271.13亿元,主要因去年同期部分股权投资IPO提高了估值基数以及汇率影响导致汇兑损失。

传统借贷的喜与忧

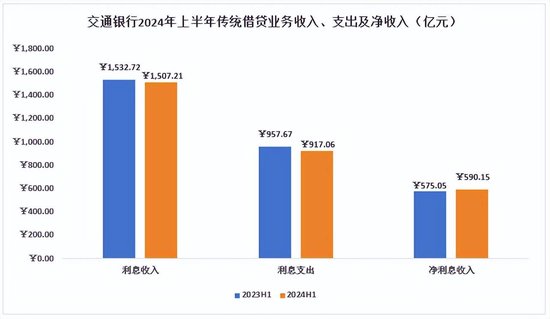

交通银行核心收入仍来自于传统的借贷业务,2024年上半年贷款利息收入占利息收入比重为66.09%,贷存比同比大幅提升4.91个百分点至97.51%,整体转化效率有所提升,但却喜中含忧。

1、从收入与支出口径上看:上半年贷款利息收入受让利于实体及宏观因素影响平均收益率下降0.34个百分点,导致收入同比减少25.51亿元或1.66%至1507.21亿元;而利息支出在成本压缩下平均成本率同比下降0.14个百分点至2.21%;贷存比的提升抵减“利差”走弱,传统借贷业务仍为交行贡献590.15亿元的净利息收入,同比增加15.1亿元。

2、从资产负债表上看:2024年上半年交行平均贷款余额同比提升7.05%至81327.17亿元,其中公司类贷款在中长期贷款拉动下同比提升7.16%至53558.28亿元,个人贷款同比提升5.23%至24737.74亿元,票据体现业务同比大幅增加22.08%至3031.15亿元表现亮眼;但是存款端则显现出压力。

其一,上半年客户存款平均余额为83404.61亿元,同比增速仅有1.66%,较去年年底增幅也只有1.16%,表明交行在“拉存款”方面压力显著;

其二、财报中详细披露,上半年交行集团客户成员较去年同期增加1.08万户至10.53万户,但是公司类客户存款却同比减少2.82%至48946.66万元,不同于定存化趋势影响的是交行公司类活期存款和定期存款皆较去年同期下滑,尤其定期存款降幅及减幅皆比活期高,这也是客户存款增速低的原因所在,进一步表明交行在公司类存款中不具备显著的差异化优势。

利润下滑,基本面向好

2024年上半年,交通银行营业收入同比下滑3.51%,导致扣非归母净利润同比减少1.22%至451.12亿元,为交行2007年在A股上市以来继2020H1之后第二次利润下滑,也是首次出现收入利润双减的情况。

在《每日财报》看来,交行坚持稳中求进的工作总基调,虽然上半年业绩承压暂未实现“稳中有进”,但整体基本面向好的趋势也体现出“稳中提质”。

根据财报显示,交通银行2024年上半年信用减值损失同比减少9.15%至330.21亿元,这也是利润降幅低于营收降幅的主要因素,但不同于平滑利润等常规操作,交行一贯对逾期贷款采取更为审慎的分类标准,逾期60天以上的境内对公贷款、逾期90天以上贷款全部纳入不良贷款。

根据财报显示,上半年交行不良率较去年期末下降0.01个百分点至1.32%,各类贷款迁徙率(正常类、关注类、次级类及可疑类)均较去年年末有所下降,在优化资产质量的同时拨备覆盖率较去年末提升9.61个百分点至204.82%。此外,在未来发展方面,交行的资本充足率、一级资本充足率和核心一级资本充足率都较2023年末有所提升,为业务开展铸造了厚实的基础。

总之,2024年是交通银行“十四五”规划实施的关键一年,虽然首次出现收入与利润双减的因素有宏观与政策导致的行业整体承压,但经营服务等需要持续强化(例如公司类客户存款流失)以保持客户黏性。“开局不利”已然是事实,但基本面显著向好也为交行未来的稳健发展提供了原料,长期仍值得期待。

还没有评论,来说两句吧...