炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

电,是我们日常生活工作当中不可或缺的资源。近几年来,我国大力推进新型电力系统的大规模建设以及智能电网、电力物联网的发展。

近期,一家主营电网监测业务的公司,山东山大电力技术股份有限公司(下称“山大电力”)向创业板递交了IPO招股书,试图登陆深交所冲刺上市。

作为一家依托于山东大学的公司,山大电力在电力系统监测方面具备一定的资源优势,但依旧存在大客户依赖较为严重的问题。

另外,近几年随着新能源行业的发展火热,山大电力将其业务拓展至新能源充电桩生产及维修方面,但IPO日报发现,公司开展新能源业务的产品毛利率,相对其主营的电力监测业务存在较大差距,且呈现逐年下滑趋势。那么公司“贸然”进入竞争激烈的新能源充电桩领域,优势何在?未来能否闯出属于自己的一番天地?

01

股权代持

公司的前身系山东山大电力技术有限公司,于2001年4月6日成立,由、电气研究所、梁军、张波和丁磊共同出资设立。

其中,华天科技系山东山大科技集团公司下属子公司,而山东山大科技集团公司系山东大学全资公司,于2002年4月划转至山东大学全资公司山大产业集团;而电气研究所为山东大学全资企业。

截至招股书签署日,山大资本直接持有公司4904.48万股股份,占公司发行前总股本的40.1480%,为公司的第一大股东。

不过,公司曾经存在复杂的股权代持关系,2017年4月经股权转让、增资后,公司对该部分代持进行了清理还原。

2017年4月,公司第四次股权转让,梁军、张波、丁磊将其代隐名股东持有的公司出资额通过股权转让的形式予以还原。当月,李宇兵、韩学山等隐名股东中5位股东,将原登记在梁军、张波、丁磊名下的出资额,改为委托由各自相熟的股东或亲属持有。

对此,公司解释代持原因为,2017年,韩学山和刘玉田仍是山东大学处级以上领导干部,赵建国于2015年作为处级以上领导干部退休至2017年未满三年,基于简化报备个人投资事项的考虑,上述三人分别委托亲属和相熟的股东代为持有公司股权。

直到2023年,山大电力的股权代持还原工作才完成。

目前,山大电力有9名董事,其中,有6名董事来自于山东大学。如公司董事长张波为山东大学教授。另外,独立董事曹庆华、张新慧分别出自山东财经大学会计学院、山东理工大学。只有董事孙守遐没有大学背景。

此外,山大电力首席科学家梁军,历任山东工业大学(现山东大学)副教授、教授、博士生导师,公司研发中心主任赵传刚也出自山东大学。

02

“加码”新能源

招股书显示,公司是一家致力于电力系统相关智能产品技术研发与产业化的高新技术企业,基于在智能电网领域积累的电网监测技术和电气系统设计及集成化能力,形成了电网智能监测和新能源两大业务板块;其中,主要产品故障录波监测装置、输电线路故障监测装置、时间同步装置处于细分行业领先地位。

招股书显示,2021年至2023年(下称“报告期”),公司营业收入分别为4.36亿元、4.78亿元和5.49亿元,扣非归母净利润分别为0.76亿元、0.77亿元和1亿元,收入规模和盈利能力呈现同步上升状态。

简单来说,公司的主营业务主要包含两部分,一方面是为国家电网等客户提供电网智能监测产品和服务,另一方面为开展新能源业务,其中公司目前的新能源产品主要包括新能源充电桩和储能两部分。

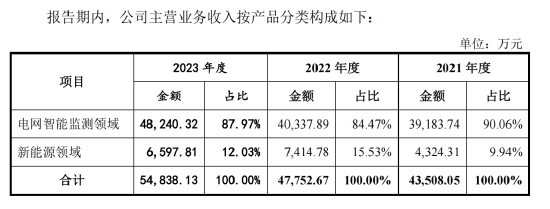

将公司主营业务收入按产品分类,来自电网智能监测领域的收入是公司营收的主要来源,占比接近九成,其他为来自新能源领域的收入,占比在一成左右。

不过,在开展电网监测业务方面,公司对于前五大客户的依赖程度较为严重。

招股书显示,报告期内,公司对前五大客户的销售额占比超过公司收入的八成,其中,对国家电网有限公司的销售额占比分别为69.39%、73.34%及69.81%。

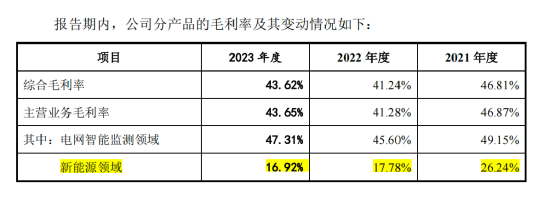

另外,近几年公司开展的新能源充电桩业务呈现逐年下滑趋势。

报告期内,新能源领域产品的毛利率分别为26.24%、17.78%及16.92%。

并且相比之下,新能源领域产品的毛利率水平大幅低于电网智能检测领域业务,报告期内,电网智能监测领域产品的毛利率分别为49.15%、45.60%及47.31%。

对此,深交所也在下发的问询函中,要求公司进一步说明在新能源汽车智能充电桩市场竞争日益激烈、发行人对应产品毛利率大幅下滑且毛利率远低于发行人优势产品的情况下,仍投入较多资源用于后续该产品的生产、研发和推广的原因、合理性、必要性。

03

大额分红后欲上市补流

另外,招股书显示,报告期内,山大电力的研发费用分别为3798.24万元、3142.95万元及3757.96万元,研发费率为8.72%、6.57%、6.84%;同期,同行业可比公司的研发费率平均值分别为11.73%、12.86%、13.17%,山大电力明显偏低。

且根据招股书中披露的数据,同行业可比公司、信通电子、、,在这三年的研发费率均明显高于山大电力,也就是说,山大电力的研发费率处于垫底位置。对此,山大电力解释称,主要系公司所处发展阶段、资金实力有所不同导致。

而如果将时间线拉长来看,山大电力的研发费率近些年来存在明显下滑,2017年、2018年,公司的研发费用分别为3195.12万元、3397.67万元,研发费率分别为13.40%、11.83%。

相比于研发投入方面的“小气”,报告期内,公司持续分红,且分红手笔可谓“大方”。

此前的2021年至2023年,山大电力派发的现金红利分别为3054万元、4886.40万元及3054万元,三年合计分红约1.10亿元,现金分红比例分别为40.09%、63.47%及29.71%。

对于企业来说,现金分红无可厚非,能够在一定程度上维护股东权益。不过,在大手笔分红之后,本次IPO,山大电力拟募资约5亿元,用于电网故障分析和配电网智能化设备生产项目、研发中心项目、新能源汽车智能充电桩生产项目、分布式发电源网荷储系统研发及产业化项目以及补充流动资金项目。

其中,补充流动资金项目需要使用募资9000万元。大手笔分红后,公司又拟使用募资补充流动资金,这一操作或许会受到市场投资者和监管部门的质疑。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

还没有评论,来说两句吧...