界面新闻记者 |

自1月25日进入问询状态,正在冲刺科创板IPO的深圳和美精艺半导体科技股份有限公司(简称“和美精艺”)于8月2日披露收一轮审核问询回复函。该公司的产品技术先进性、主要客户、与佰维存储的关联交易、毛利率等情况遭上交所追问。

产品技术先进性遭追问

和美精艺自2007年成立至今,一直从事IC封装基板的研发、生产及销售,系内资厂商中少数几家全面掌握自主可控IC封装基板大规模量产技术的企业。财务数据显示,2020年至2022年及2023年上半年,该公司实现营业收入分别是1.89亿元、2.54亿元、3.12亿元、1.62亿元,同期归母净利润分别是3687.13万元、1924.7万元、2932.36万元及1520.97万元。

该公司自主研发超密线路图形制作技术、精密压合及成型技术、精准防焊技术、高精度电镀技术、智能化检测及标记技术等5项核心技术,取得16项发明专利。最近三年,公司累计研发投入6139.70万元,占最近三年累计营业收入比例为8.14%;截至2022年12月31日,公司研发人员占当年员工总数比例为13.18%。

和美精艺此次拟公开发行不超过5915.5万股,预计募集资金8亿元,将用于珠海富山IC载板生产基地建设项目(一期)(6亿元)及补充流动资金(2亿元)。

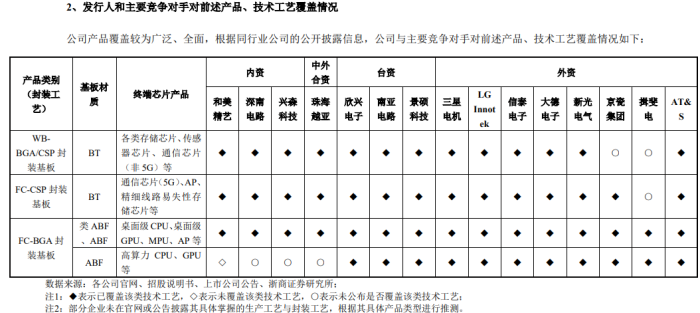

中国内资企业在全球IC封装基板领域的市场份额为3.2%,在全球BT封装基板市场份额为7%,在ABF封装基板尚未形成大规模国产化能力;产品普遍以WB-CSP/BGA封装基板、FC-CSP封装基板、BT封装基板为主,产品附加值相对较低;目前IC封装基板的生产工艺主要是减成法与改良型半加成法。

上交所要求和美精艺说明公司各类IC封装基板产品是否属于技术水平较低、竞争充分的成熟产品。其中,上交所要求公司说明IC封装基板产品附加值的主要衡量标准;部分IC封装基板附加值较低的原因,是否存在技术壁垒及具体体现,相关技术是否为通用技术;公司WB封装基板推出前国内是否存在其他供应商;公司与设备制造商合作研发新设备的背景和研发成果、对公司产品性能提升贡献情况。该公司还被上交所追问核心技术形成过程,对应的研发费用、主要研发人员,与同行业公司核心技术构成是否存在较大差异。

对此,和美精艺回复称,虽然中国内资IC封装基板企业的部分产品附加值相对外资中高端IC封装基板产品附加值较低,但其在设备和原材料使用、制程能力、产品品质等方面均存在较高的标准。“各IC封装基板企业的核心技术为其通过研发和生产实践的积累形成,并非通用技术。”

和美精艺回复称,公司各类IC封装基板产品不属于技术水平较低,竞争充分的成熟产品。公司产品已覆盖WB-BGA/CSP和FC-BGA/CSP两大系列,产品广泛应用于存储芯片、逻辑芯片和传感器芯片等领域。截至反馈回复签署日,公司首批四层FC-BGA封装基板已通过客户验证,该类产品主要用于微处理器芯片。

和美精艺称,其在FC-BGA封装基板领域较国际先进IC封装基板企业存在一定差距,但已逐渐形成自主可控的FC-BGA封装基板产品及其相关的生产工艺、核心技术与知识产权。该公司暂不具备ABF材料的生产设备,目前已掌握国产类ABF材料的应用技术。公司暂不具备植球工艺,可实现植球前的开窗工艺,公司工艺能力下最小植球开窗直径为60μm。公司暂不具备SAP制程工艺能力。

近六成收入仍来自低端产品,和美精艺:将加速转向中高端产品进程

和美精艺强调,公司持续突破IC封装基板研发与生产环节的技术难点,已形成5大类核心技术、12项核心子技术。公司充分关注各类产品的技术特点和客户需求,在自有核心技术的应用过程中实现了制程能力、生产良率和性能品质的持续提升,形成了较高的技术壁垒,是公司技术水平先进性的重要体现,并非通用技术的简单应用。

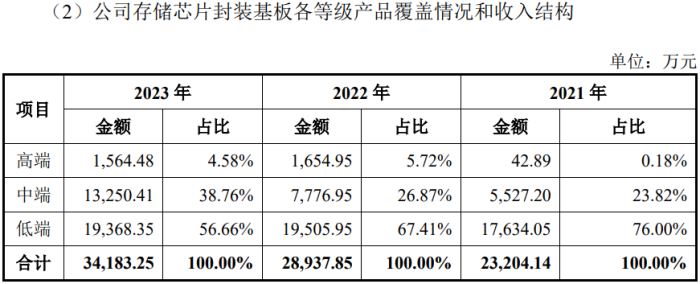

据和美精艺披露,2021年至2023年,该公司存储芯片封装基板低端产品收入分别为17634.05万元、19505.95万元以及19368.35万元,占比为76%、67.41%以及56.66%。该类产品主要应用于存储卡与存储盘等面向个人消费的终端产品,个人消费用户对存储容量需求小于企业级与工业级用户,此类产品的线路精细度与存储容量较低,相对低端。

2021年至2023年,和美精艺存储芯片封装基板高端产品收入分别为42.89万元、1654.95万元以及1564.48万元,占比为0.18%、5.72%以及4.58%。报告期内,公司存储芯片封装基板中端产品收入分别为5527.20万元、7776.95万元以及13250.41万元,占比为23.82%、26.87%以及38.76%。

和美精艺表示,“公司的低端产品销售收入占比不断降低。未来公司将加速低端产品逐步转向中、高端产品的进程”。不过,该公司坦言,其现有产品结构与国际领先IC封装基板厂商的产品结构存在较大差异,公司长期专注存储芯片封装基板产品,进入高附加值产品领域较晚;公司生产的各型IC封装基板中,嵌入式存储芯片封装基板、易失性存储芯片封装基板和逻辑芯片封装基板等中高附加值产品占公司主营业务收入的比例有待进一步提高。

保荐机构回复称,和美精艺所处行业领域符合科创板定位,公司各项指标符合科创属性指标,自主创新研发能力强,关键核心技术均应用于生产经营,核心技术产品已实现国产化替代,核心技术在国内IC封装基板市场具备先进性,公司具备科创属性。

此外,和美精艺被上交所追问逻辑芯片封装基板等非存储芯片封装基板产品收入占比较低的原因,是否存在竞争劣势。对此,该公司回复称,其逻辑芯片封装基板等非存储芯片封装基板产品收入占比较低的原因主要包括江门工厂投产时间较晚、产品导入验证周期长、公司产能有限等。

“受限于整体产能,公司暂时无法承接大批量逻辑芯片封装基板产品订单,限制了该部分产品收入增长;相较于同行业竞争对手,公司逻辑芯片封装基板产品达产时间较晚、产能受限严重,存在一定的竞争劣势。”和美精艺称,2024年1-5月公司逻辑芯片封装基板收入占主营业务收入大幅提高;未来随着珠海生产基地的建成投产,公司整体产能大幅提振,可实现FC-BGA封装基板批量化生产,公司逻辑芯片封装基板产品收入和市场占有率将明显提升,有效弥补在该领域的竞争劣势。

回复佰维存储关联交易:已不再具有关联关系

根据申报材料,达晨创通同时投资了和美精艺与佰维存储,并委派王赞章担任两家公司的外部董事,因此公司与佰维存储存在关联关系。佰维存储从2021年起成为前五大客户,2020年至2022年及2023年上半年涉及销售金额分别为798.63万元、1194.73万元、2738.59万元和2200.42万元,占比分别为4.23%、4.71%、8.78%和13.56%,金额和占比均呈不断上升趋势。佰维存储的其他封装基板供应商主要为深南电路和兴森科技,深南电路和兴森科技大客户的生产订单充足,分配给佰维存储的产能无法满足佰维存储持续发展的需求,和美精艺能够弥补佰维存储的需求缺口。

上交所要求和美精艺补充披露关联销售价格的公允性,关联交易决策程序是否符合法律和公司章程规定;要求其披露公司与佰维存储合作的原因和背景,结合深南电路和兴森科技报告期内业绩、产能产量等情况分析产能不足无法满足佰维存储需求的分析是否合理,并分析关联交易的必要性,双方未来合作的可持续性,上述关联交易金额及占比持续上升的原因。

和美精艺回复称,公司自2010年佰维存储成立后即开始与其进行交易,早于佰维存储接受达晨创通投资、王赞章担任佰维存储董事的时间。截至2023年12月31日,达晨创通占佰维存储的股份比例为4.23%,占公司的股份比例为6.38%,王赞章作为外部董事,不参与公司的日常经营活动,亦难以主导公司重大决策,对公司生产经营影响较小。2023年11月20日,公司召开2023年第三次临时股东大会,会议选举了新一届董事会成员,原董事王赞章不再担任董事职务,因此公司与佰维存储间不再具有关联关系。

2021年至2023年,佰维存储向和美精艺采购封装基板的金额分别为1194.73万元、2738.59万元及3409.05万元,交易规模持续提升。2020年至2023年,佰维存储向公司采购IC封装基板的金额占其同类产品采购额的比重由15%左右提升至40%左右,符合公司对其销售额提升的变动趋势。

和美精艺表示,公司与佰维存储的关联交易具备必要性和商业合理性;此外,公司与佰维存储的关联关系已解除,双方未来的商业交易亦不会对公司的经营产生潜在不利影响。

此外,佰维存储2023年6月末应收账款大幅增加,较2022年末增加1354.79万元,增长率为206.76%。对此,和美精艺解释称,其主要原因在于,受佰维存储生产排单及结算习惯的综合影响,双方2022年度和2023年度交易均集中在第二季度,2022年第四季度出货较少,2023年第二季度出货量恢复正常,使得2023年6月末应收账款大幅增加。公司与客户佰维存储的交易具有真实的交易背景,应收账款余额与销售额具有匹配性。

另据据回复函,2020年、2021年、2022年及2023年,和美精艺主营业务毛利率分别为35.12%、24.34%、20.37%和23.63%。据解释,公司江门工厂2021年投产后,2022年和2023年一直处于增扩产线持续投入生产设备阶段。深圳工厂在2021年亦增设和更新机器设备,公司2021年至2022年均处于持续增设产线和产能爬坡阶段,增设产线使得固定成本增加较多导致2022年整体单位成本上升进而影响毛利率。

“2023年产量销量提升的规模效益抵消了当年固定成本投入的影响,同时客户设计的改变、生产工艺的更新导致单位用料的降低,进而整体毛利率有所提升。”和美精艺进一步指出,公司已对固定资产折旧年限进行敏感性分析,年限变化对公司毛利率影响较小;考虑在建产线和假定其他情况不变下,新增产线使公司2024年毛利率降低1.71%,珠海工厂投产后,2026年及2027年毛利率预计分别为22.02%及27.6%。

还没有评论,来说两句吧...