界面新闻记者 |

独立近四年,荣耀有新动作。

8月5日,针对媒体报道的上市相关传闻,荣耀终端有限公司(简称“荣耀”)方面对界面新闻回应称,“荣耀始终坚持公开透明的发展原则,也会持续多元化股权结构。荣耀计划在今年四季度启动相应的股份制改革,并在之后适时启动IPO流程。”

荣耀进一步表示,公司在相应的过程中会披露相关财务数据。从2021年1月1日至今,荣耀没有获得过深圳市政府超出对通常企业的支持。同时,相关报道例举的特殊支持项荣耀从来没有获得过。

“从消息来看,荣耀单独IPO上市,从准备到正式上市,至少需要1~2年。”有券商保代人士对界面新闻表示,估计1~2年后IPO就放开了,“目前积极做好准备也是应该的”。

荣耀去年就宣布计划首发上市

官网显示,荣耀于2013年诞生,是智能终端提供商。该公司目前员工数超1.3万名,研发人员占比超60%,体验店及专区专柜超过4.5万个,在网设备数超2亿,公司有北京、上海、深圳、南京、西安、法国及日本等7大研发基地。荣耀坪山智能制造产业园旗下超过85%产线工序由自动设备完成,超过60%设备实现自主研发。

国际数据公司IDC数据显示,2024年第二季度,中国智能手机市场出货量约7158万台,同比增长8.9%;其中,荣耀以14.5%的市场份额位居国内手机市场第四的位置。

2020年,荣耀从华为独立出来。当年11月17日,深圳市智信新信息技术有限公司(简称“深圳智信”)与华为签署了收购协议,完成对荣耀品牌相关业务资产的全面收购。出售后,华为不再持有新荣耀公司的任何股份。

作为收购方的深圳智信,由深圳市智慧城市科技发展集团(简称“深圳智城”)与30余家荣耀代理商、经销商共同投资设立。其中深圳智城持股98.6%,该公司由深圳国资委全资控股;剩余1.4%的股份则由深圳国资协同发展私募基金合伙企业持有,该基金出资人包括北京松联科技有限公司等在内的30余家荣耀代理商、经销商。

独立后的荣耀董事长万飚,1996年加入华为,历任华为无线产品线总裁、终端公司总裁、俄罗斯地区部总裁、消费者业务移动宽带与家庭产品线总裁、消费者业务首席运营官等职位。CEO赵明于1998年3月加入华为,历任华为CDMA、WiMAX、TD产品线总裁、全球无线解决方案销售部部长、西欧地区部副总裁等职务,并于2015年3月任荣耀总裁一职,全面负责荣耀业务。

当时市场消息称,荣耀与相关收购主体存在协议,荣耀需要在独立三年后实现上市。随后3年多,“荣耀借壳”传闻屡屡传出。针对传言,荣耀曾多次公开否认。

2022年11月,在独立两周年之际,荣耀引入京东方科技集团股份有限公司、综改共赢(杭州)股权投资基金合伙企业(有限合伙)、中金祺智(上海)股权投资中心(有限合伙)等多名新股东。

2023年11月22日,荣耀正式明确了上市方式。该公司发布董事会公告称,为实现公司下一阶段的战略发展,将不断优化股权结构,吸引多元化资本进入,通过首发上市推动公司登陆资本市场;随着公司走向公开市场的规划逐步启动实施,公司董事会将按照上市公司标准进行调整,董事会成员逐步多元化,以适应公司在新发展阶段的治理需要和监管需要。

彼时,为了推动上市事宜,荣耀对董事会成员进行了调整,代表大股东深圳国资的吴晖获委任为公司董事长,原董事长万飚则担任副董事长。据了解,吴晖曾任职深圳市水务(集团)有限公司董事长,其来到荣耀的主要任务之一是推动公司上市进程。

荣耀借壳炒作终“熄火”?

根据联储证券《2022年度A股并购市场报告及2023年年度展望》,“荣耀借壳”成2022年四大借壳上市传闻之一,一大批上市公司股价坐上“过山车”。

“荣耀借壳”炒作集中在2022年11月,涉及深深房A(000029.SZ)、深赛格(000058.SZ)、ST英飞拓(002528.SZ)、深振业A(000006.SZ)、沙河股份(000014.SZ)、深城交(301091.SZ)、ST特信(000070.SZ)7只股票异动,传闻发生后三个月内相关个股区间涨幅在24.05%至148.86%之间。

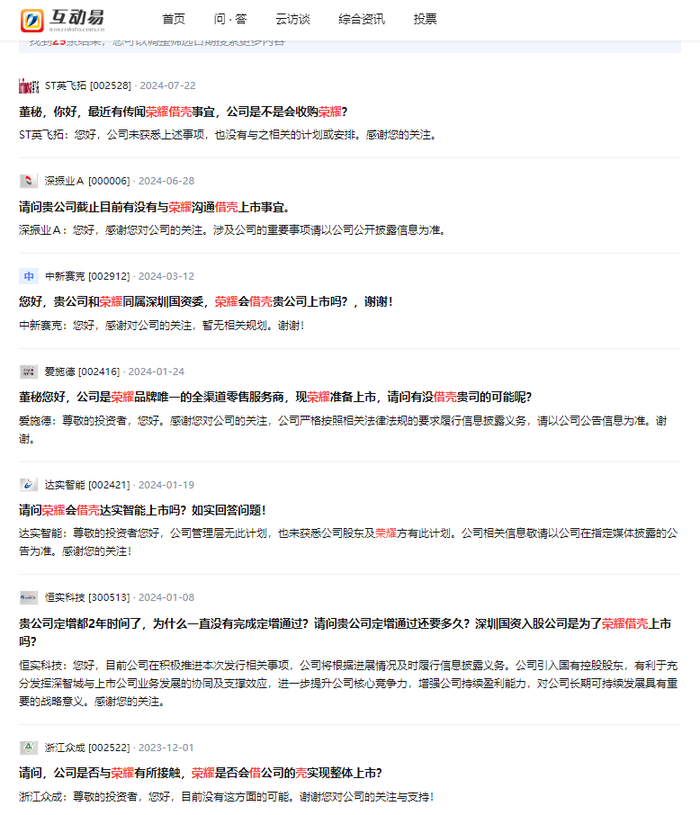

实际上,即便2023年11月荣耀已明确将首发上市方式后,其借壳传闻仍未停止。界面新闻在互动平台到,2024年7月22日,再被投资者追问“最近有传闻荣耀借壳事宜,公司是不是会收购荣耀?”时,ST英飞拓回复称,公司未获悉上述事项,也没有与之相关的计划或安排。此前深振业A、中新赛克(002912.SZ)、爱施德(002416.SZ)、达实智能(002421.SZ)等多家深交所上市公司也被问及荣耀借壳事宜。

有分析认为,中小投资者大多将借壳上市视为众多业绩差的公司规避退市、起死回生的“灵丹妙药”,庄家则利用借壳上市题材进行二级市场炒作。这一状况下,炒作过后,往往受伤害的是中小投资者。上海融力天闻律师事务所合伙人、律师许超此前对界面新闻表示,这种消息大概率都是,庄家想出清;“相关消息大多是传闻,至于谁传的,证明不了”。

面对乱象层生的借壳传闻炒作情况,联储证券报告曾建言,关闭借壳上市通道,与境外成熟市场的监管规则进一步接轨,实现上市公司壳价值彻底归零,阻断“投机者”的炒作念想。

“之前一直传暂停‘借壳’,这是不符合市场规律的。”也有相关券商保代人士对界面新闻表示,“借壳”应该放开。

中央财经大学绿色金融国际研究院首席经济学家刘锋此前接受界面新闻采访时指出,兼并重组也是A股公司退市的主要方式;“企业经营到一定程度,已经进入下行期,必须要注入新概念、收购新资产重新发展,或者被别人‘吃掉’(借壳)。兼并重组是本身是非常正常的资本运作模式。市场对借壳上市的关注度很正常,如果市场很透明、交易也合规,那么投资者就该承担参与炒作的风险。即便在相对成熟的资本市场,借壳上市传闻炒作本身也是有极大风险的。”

刘锋认为,监管部门要发挥作用,在信息披露造假、内幕交易、释放假信息炒作、内幕人员管理等方面完善监管细则,加强监管,甚至要利用信息化手段加强科技监管力度。

今年4月12日,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》强调,进一步削减“壳”资源价值,加大对“借壳上市”的监管力度,精准打击各类违规“保壳”行为等。

还没有评论,来说两句吧...