2024年11月13日,以“静水流深”为主题的第十七届中国保险文化与品牌创新论坛暨第七届中国保险康养产业创新论坛在江苏无锡隆重举行。保险康养产业联盟执行会长何志光发布了2024年度中国保险康养产业研究报告。

报告的主要内容包括:政策端,银发经济和养老金融是行业东风;消费侧,未来国人养老或许面临巨大挑战;供给侧,机构养老资本云集,居家养老方兴未艾;支付侧,聚焦最具确定性的保险+养老模式。

以下是何志光的发言全文:

重新评估保险业对社会经济的贡献

尊敬的各位领导,各位嘉宾:

大家好。今天我要讲的第一个内容是重新评估保险业对社会经济的贡献。从评估方式看,我们以往把保险作为金融业的一个组成部分,参与评价的指标完完全全是按照银行业等其他金融行业的资产方式去评估。比如说总资产、投入、对股市的贡献、投资价值,然后对赔款等进行评估。但实际上单单以赔款是不能完全体现保险行业对于社会经济责任的贡献的。所以我建议要在国家层面对整个保险业进行重新评估,以保险保障金额作为评估标准。

今年夏季,海南遭遇台风灾害,从公布的消息看,在海口市登陆的台风高达17级左右,这在历史上是没有过的,据我在海口的前同事说,80%以上的大树全倒了。当时公布的数据是海口市损失了800亿左右。而据了解,实际上损失可能超过了2000亿。而据公布的保险公司确认的赔付金额是36亿。这说明了几个问题,第一,有些风险是现在的保险没有覆盖的。第二,有些东西我们是不赔的。第三,保险还远远没有达到完全覆盖整个风险。

从中可以看出,如果仅从赔付的金额和所收的保费去看,那么保险对于整个社会的影响是很小的。仅从资产来看,整个金融业总资产大概是480亿左右,而保险资产算下来数额很小,大概36万亿。而换另外一个角度看,假如重新评估一下保险对海口台风事件的支持和贡献在什么地方,从保险保障的金额来看,随便怎么算,我们都远远大于金融业总资产这个数据。金融业总资产400多亿,去贷款全贷完也就是500万亿左右。而以保险保障人和物的千分之、万分之费率算,乘上1000、乘上1万,哪怕仅乘上100,实际上保险业所承担的社会经济责任比整个金融业、GDP、社会总资产覆盖的都要广得多。

如果国家从这个角度去考虑,去安排经济责任,安排国家的计划,那么保险业在整个国民经济中的作用就会更加充分地体现出来。比如说一个地方的灾备部门、计划部门在安排经济和计划时,需要考虑所有的可能碰到的灾害损失,那么有些事情就不敢去安排资金投入。而如果从保险保障的角度来考虑,那就可以从容地去安排资金投入,从容地去安排计划。从这个角度来讲,保险业的贡献就充分体现出来了。

因此我建议,每家保险公司都去提议,并且研究和完善整个保障体系,推动从国家层面、从政策层面,把保险的风险保障作为一个经济指标来考虑,那么保险业在经济社会中的重要性就能充分体现,对于国家的计划安排也会有更强的支撑作用。这件事这个时候可以做了,因为现在的技术数据统计已经很完善,足以支撑去完成。所以希望呼吁推动这个事情,对于保险业,要从国家层面,从经济发展的层面去评估贡献价值,从保险保障金额去看,那我们会超过万万亿。

2024年度中国保险康养产业研究报告

一年一度的中国保险康养产业研究发展报告,每年都会针对一个侧重点去研究。今年主要有以下几个内容:

第一,从政策端看,银发经济和养老金融是行业东风。现在无论是新国十条,还是国家政策,都把养老产业、养老金融、康养配套等国计民生的事情放到了一个很重要的位置。从政策角度来说,对于保险参与支持和促进银发经济的发展有了很多政策上的支持,从中央到国务院,到金融监管总局,再到各个地方政府,都对这个事情高度重视,下发的相关文件也有很具体的推动措施,以及要求和支持。所有的金融机构和国企相关的机构对银发经济也都有很大的投入和支持。

上个月举办的金融论坛,大部分内容也都在谈养老。国家已经出台了各种政策去全力推动和支持银发经济,未来银发经济也将取代地产行业,成为整个中国最大的产业。未来这个市场谁走在前面,谁很好地进入,并且很好地形成闭环,谁就会在这个领域有更大的发展。

同样,国家对养老金融也给与了政策支持,提出了具体要求,以及试点方案,包括税延养老的具体方案,国家也给了很多支持,在很多城市进行了试点,使得养老产业在融资和产业融合方面会有更大的促进。无论是从投资端还是支付端,国家在政策层面和具体的试点支持方面都有很多的政策支持。

第二,从消费侧看,未来国人养老或许面临巨大挑战。前面魏主席也说了,我们国家现在人口老龄化的速度很快,上海已经超过了25%的红线,达到了30%。我们的邻居日本老龄化也非常严重,李会长在日本买了个温泉酒店,有一个80岁的雇员帮李总推荐了一个90岁的厨师。在日本,80 岁上班很正常, 90岁来竞聘厨师也很正常。所以可以看出,日本已经完完全全进入老龄化。

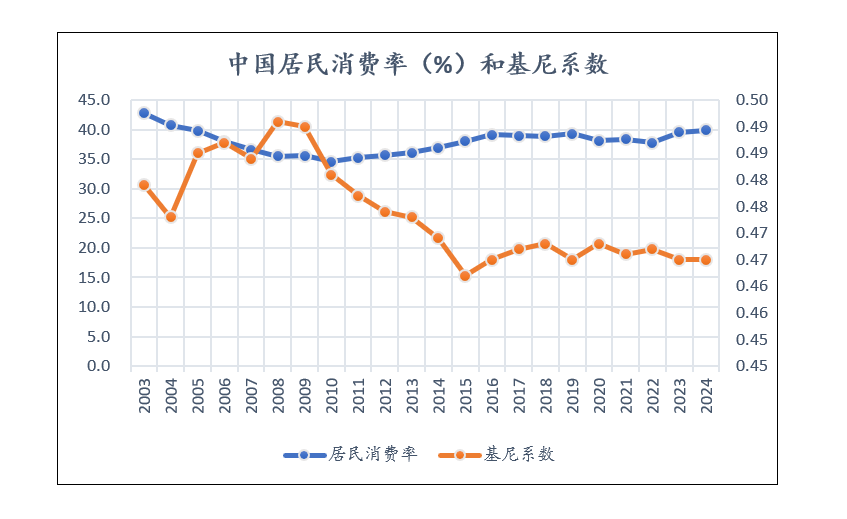

在人口老龄化之下,如果整个银发经济的支撑没有完全适应,就会出现很多状况,更别说我们国家大部分农村人口还没有富就已经就进入老龄化了。很多乡村都是老年人在家里带小孩,年轻人出去打工,这实际上是个很大的问题。从消费端来说,大家的财富积累还没有达到一定程度,怎样去解决未富先老这个问题?国家给了政策,给了支持,那么在执行过程中最主要的主体保险行业,怎么样去做?这是我们面临的挑战。

对于解决养老问题,年轻时就要做好规划,这就需要整个社会层面都要认识这个问题。那么保险从业者怎样去推动大家认可在年轻时去安排和积累未来的养老资金?怎样去满足人们的养老需求,解决养老问题?

当下居家养老是主流,社区养老和机构养老是辅助,三者是养老状态的并列关系。机构养老和居家养老不冲突,是时间先后关系和漏斗关系,80岁以上患认知症的概率是40%,90岁以上50%,高龄认知症老人的归宿是机构养老,机构养老是居家养老的终点。

未来高端人群养老方式将从“9073”过渡到“8020”,而且还会持续提升,中产阶级更是机构养老的增量蓝海市场,《2023中国私人财富报告》数据显示,中国保险行业养老社区高客已突破60万人,中国超过1000万可投资资产人群的数量达316万人。

在推动养老产业发展的过程中,保险可以起到很大作用。比如平安做了居家养老试点,泰康是以养老社区建设为主,这些模式也可以逐步通过机构养老的专业服务方式去实现,现在上海一些社区就已经派人到家里去做服务,包括现在所有的监控都已经做到很完善。

上次有个台湾人来找我,希望我去投资一家护理公司,我说这在以前是不行的,现在是可以做到的。以前成立护理公司,纠纷比较多,只要有一个或者两个客人打官司,公司就要倒闭了。但现在有很完善的AI支撑体系,护理人员上门服务时,可以带好摄像机,就像警察现在办案公开所有视频一样。

第三,从供给侧看,机构养老资本云集,居家养老方兴未艾。目前,多元化主体资本进军机构养老赛道,不同的经营主体和模式百花齐放,蓬勃发展,客户应按需选择。从保险公司来说,更多的是支撑机构养老,推动居家养老。机构养老产业发展处于政策、需求、资本的交汇处。国家连续3个五年计划,均对机构养老的数量、服务能力、经营主体、资金来源等进行明确要求。旅游休闲+养老机构,涵盖了当下65%的老年群体可选消费。

第四,从支付侧看,聚焦最具确定性的保险+养老模式。所有的产业发展最终都要面临支付问题,而保险是所有支付模式的最终汇聚点。那怎样去打通这个渠道?目前已有很多模式,正在不断完善和推动。但现在对于产品同质化、服务差异化和营销差异化的挑战还有很多,要怎么样去突破,各家公司也都在不断地探索。

目前,保险+养老社区模式已成为我国保险行业高质量发展的破局方案。最早的保险+养老社区的模式,目前正处在不断升级、不断完善的过程中,从以往单一的一家公司到共享社区,到现在由比如大雁养老等第三方机构提供服务,对接平台去支撑整个保险行业去做养老服务。日本是通过法令强制参与养老保险和长期护理险,而我们国家目前还没有对养老保险和长期护理保险做强制,但未来肯定也会有这一天。没有强制时,养老保险和长期护理保险的覆盖率较少,但如果强制以后,就如车险的第三者责任险一样,对于整个社会的养老会有很大的保障。

保险公司在做保险加养老战略选择时,大的公司可选择重资产自建或者平台型自建,中小公司适合平台型合作。实际上大公司也可以通过第三方服务平台,比如说我们联盟的大雁养老公司,其互联网平台签约了1000多家的养老社区。这样就可以把无形的保险资产、保险合同变成有形的养老具体服务,对于营销来说也是一个很好的促进。保险加康养服务的差异化最终会成为营销差异化,从而推动整个业务的发展。

还没有评论,来说两句吧...